Можно ли открыть шиномонтаж как самозанятый

Опубликовано: 17.04.2024

НПД – налог на профессиональный доход – новая форма налога для индивидуальных предпринимателей (ИП). Налоговый режим был разработан для статуса «Самозанятый», но с недавних пор на него могут перейти и ИП. При этом предпринимателю не требуется закрывать ИП – необходимо просто подать заявление на смену налогового режима. Налоговые ставки, условия и правила работы для самозанятых и для ИП, работающих на НПД, одинаковые. В этой статье подробно разберем тему перехода на НПД предпринимателей со статусом ИП.

О популярности нового налогового режима говорят цифры статистики. По информации с сайта ФНС за второй квартал 2021 года в России зарегистрировано 2 млн самозанятых граждан. И это число растет со скоростью 5 тысяч человек в день.

Условия для перехода на НПД

Условия перехода для ИП на НПД точно такие же, как и для самозанятых. Применять спецрежим получится, если:

ИП ведет деятельность на территории РФ. Кроме граждан России применять НПД могут также граждане Беларуси, Армении, Казахстана и Киргизии.

ИП продает товары собственного производства и самостоятельно оказывает услуги. Перепродавать товары, изготовленные не собственноручно, или заниматься посреднической деятельностью нельзя.

Например, мастер маникюра вправе работать на НПД и в статусе ИП или в статусе самозанятого. Но если он попутно продает клиентам уходовые препараты – это уже перепродажа, которая запрещена на НПД.

У ИП нет наемных работников, помощников по трудовому договору.

Годовой доход ИП не превышает 2,4 млн рублей.

Пропорциональное распределение суммы по месяцам необязательно. Допустим даже вариант, когда 2,4 млн рублей вам поступит в одном месяце, а в другие месяца года доход будет нулевой.

Доход учитывается только по итогу года. Например, работа вами была выполнена в декабре, а оплата за нее прошла в январе – платеж засчитывается в доход января, то есть в доход уже следующего года.

Вид деятельности ИП не относится к запрещенным для этого статуса. Например, ИП на НПД нельзя продавать подакцизные и маркируемые товары, заниматься сдачей в аренду нежилые помещений, оказывать услуги доставки. Полный список опубликован в статье 4 ФЗ-422 от 27.11.2018 г.

Например, если ИП шьет одежду и продает готовые изделия, то применять НПД он не может, т. к. одежда подлежит маркировке. Если изделия шьются на заказ, то это уже оказание услуг по пошиву, и по закону о самозанятых запрета на применение НПД нет.

В случае нарушения какого-либо пункта, предприниматель должен будет вернуться к старому налоговому режиму или перейти на другой.

Важный момент: ИП совмещать самозанятость, то есть применять НПД, нельзя с какой-либо другой системой налогообложения. Если ранее ИП работал и применял, например, ПСН, при переходе на НПД для него ПСН будет отменена.

Чем ИП на НПД отличается от обычного самозанятого физлица

У ИП на НПД есть несколько ключевых отличий от самозанятого физлица:

При оформлении ИП, у предпринимателя появляется возможность открыть расчетный счет в банке, подключить эквайринг и принимать оплату банковскими картами через терминал эквайринга. В статусе обычного самозанятого этого сделать не получится, потому что банки не заключают договор на эквайринг с физлицами.

Например, вы печете вкусные булочки и для их продажи арендовали в торговом зале небольшую площадь. У вас часто скапливается очередь, и покупателям удобнее безналичные переводы. Самый удобный вариант, чтобы не растерять клиентов — установить терминал эквайринга для быстрого приема платежей. В то время как самозанятому придется принимать безналичные платежи только переводом с карты на карту через банковское приложение, что может не понравится покупателям, которые не хотят ждать.

Не любая организация готова работать с самозанятыми

Например, ООО может сдавать в аренду торговые площади только юридическим лицам и принципиально не заключает договор с самозанятым. Ведь в этом случае принимать оплату от самозанятого гражданина без онлайн-кассы попросту нельзя. Но приобретать кассу только ради работы с одним самозанятыми ООО не планирует.

Самозанятый не получит разрешение на деятельность по перевозке пассажиров или лицензию на открытие врачебного кабинета. Есть и другие виды лицензируемые виды деятельности, вести которые могут только ИП. Их перечень указан в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ.

Более высокое доверие и интерес у заказчиков. Некоторые заказчики предпочитают работать только с юрлицами и ИП по безналичному расчету.

Быстрая смена налогового режима в случае превышения лимита по годовому доходу.

Итак, если ИП принял окончательное решение перейти на НПД и все условия для перехода на новый спецрежим соблюдены, ему предстоит сделать два шага.

Как зарегистрировать ИП на НДП

Если вы только открываете ИП, не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Шаг 1. Зарегистрироваться в ФНС как плательщик НПД

Для действующих ИП регистрация не занимает много времени и возможна несколькими способами:

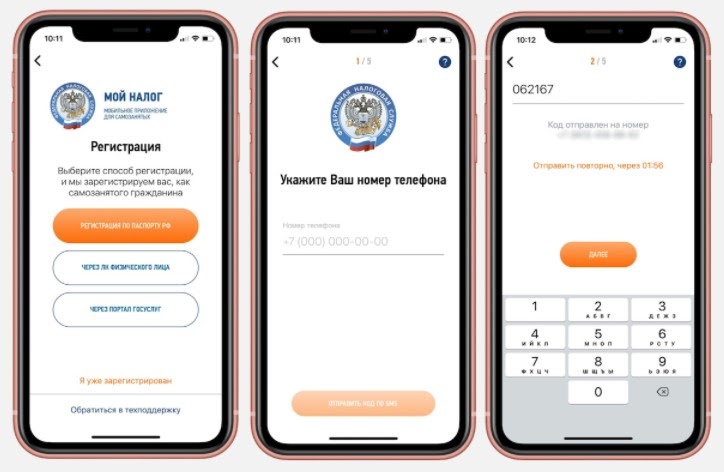

Через официальное бесплатное мобильное приложение ФНС РФ «Мой налог». Для платформы Android его можно скачать в Google Play, а для iPhone OS — в App Store. Потребуется заполнить заявление со сведениями из паспорта и фото (ч. 4 ст. 5 ФЗ-422). Вместо подписи заявления достаточно просто моргнуть в камеру.

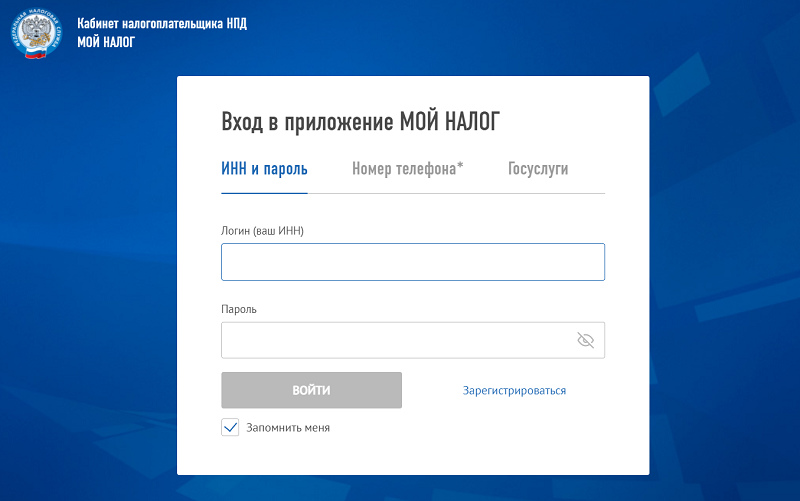

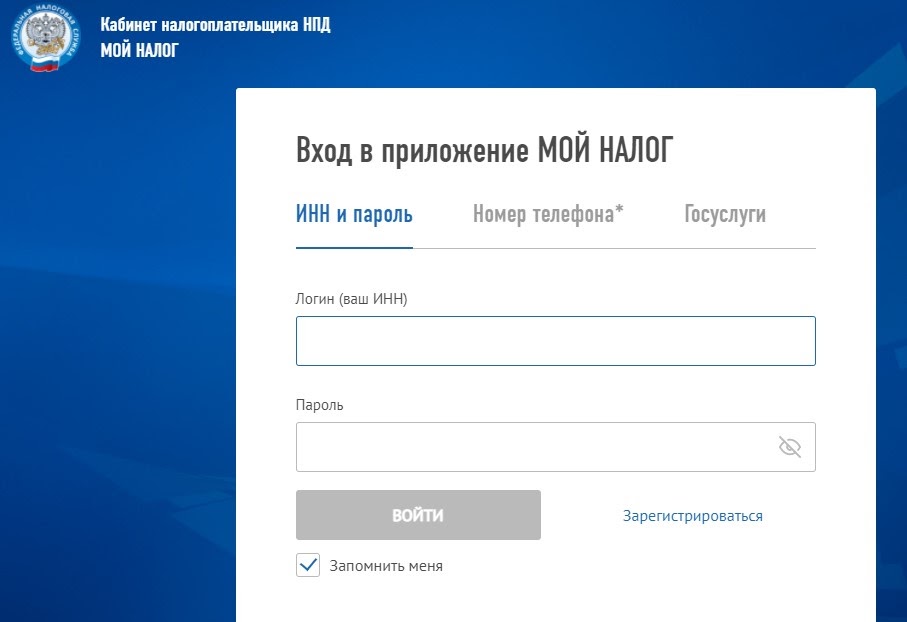

Через личный кабинет налогоплательщика НПД на сайте ФНС. Потребуется только подать заявление (ч. 2 ст. 5 ФЗ-422).

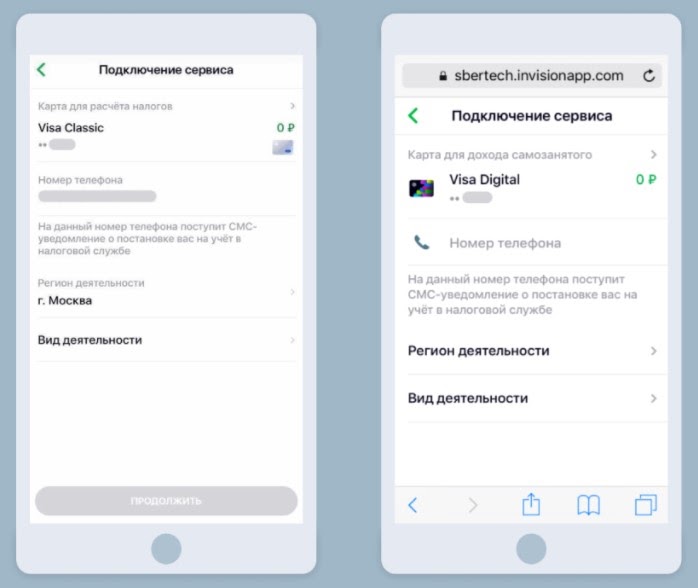

Через уполномоченную кредитную организацию (у нее должно быть информационное взаимодействие с налоговой). Перечень таких банков опубликован на сайте ФНС. Потребуются данные паспорта и заявление с электронной подписью банка (ч. 5 ст. 5 ФЗ-422).

Налоговая не будет уведомлять ИП, поставлен он на учет в качестве плательщика НПД или нет. Предпринимателю надо сделать это самому с помощью сервиса «Проверить статус налогоплательщика НПД» на официальном сайте ФНС России. Датой постановки на учет считается дата подачи в ФНС соответствующего заявления.

Так как ИП нельзя совмещать НПД с ОСНО и другими спецрежимами, после успешной регистрации, ему необходимо прекратить действие старой системы налогообложения.

Шаг 2. Отказаться от старого налогового спецрежима

При переходе ИП на НПД с УСН, ЕСХН вы направляете уведомление в налоговую по месту ведения предпринимательской деятельности строго в течение 30 дней с момента постановки на учет ИП в качестве плательщика НПД. Как уведомить налоговый орган: лично, по почте, через ЛК ИП, налогоплательщик выбирает сам. Если этого не сделать или сделать с опозданием, то статус самозанятого у ИП сразу аннулируется. Порядок приема уведомлений о прекращении применения спецрежимов в связи с переходом на НПД отражен в письме ФНС от 30 января 2019 г. № СД-4-3/1520.

Конкретной формы уведомления законом о самозанятых не предусмотрено. Есть только рекомендации, указанные в письме ФНС от 10 января 2019 г. № СД-4-3/101@.

Также новоиспеченный плательщик НПД обязан:

подать налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором, согласно уведомлению, он больше не применяет УСН или ЕСХН;

оплатить страховые взносы за период применения УСН или ЕСХН не позже 31 декабря текущего года.

Перейти на НПД с ПСН ИП вправе только после окончания действия патента, либо после уведомления им налогового органа о досрочном прекращении действия патента.

При переходе на НПД с ОСН уведомление в налоговую посылать не нужно. ИП требуется заплатить НДФЛ и НДС, сдать декларации по этим налогам и зарегистрироваться как плательщик НПД.

Если ИП является плательщиком НДС, то при переходе с общей системы налогообложения в самозанятые есть ряд правил по оплате НДС, описанных в части 7 статьи 15 ФЗ-422. Особенности касаются учета НДС:

Так, суммы НДС, исчисленные с полученных сумм оплаты до перехода на НПД, подлежат вычету в налоговом периоде перехода налогоплательщика НДС на уплату НПД (при наличии документов, свидетельствующих о возврате сумм НДС покупателям (заказчикам) в связи с переходом на НПД). Если ИП переходит на НПД с начала квартала, НДС подлежит вычету в налоговом периоде, предшествующем переходу на НПД.

В свою очередь, суммы НДС, принятые к вычету ИП по товарам (работам, услугам), не использованным для операций, подлежащих налогообложению НДС, подлежат восстановлению в налоговом периоде перехода на уплату НПД. Если ИП переходит на НПД с начала квартала – в налоговом периоде, предшествующем переходу на НПД.

Платит ли ИП на НПД страховые взносы

После перехода на НПД индивидуальный предприниматель не признается плательщиком страховых взносов. Тогда как на других спецрежимах уплата взносов в фонды осуществляется даже при отсутствии доходов.

Пенсионные взносы ИП на НПД отчисляет по желанию, оплата может быть нерегулярной. Размер отчислений предприниматель определяет самостоятельно. Сумма пенсии в старости будет равна количеству добровольных взносов или социальной (если отчислений не было).

Для информации: чтобы получить год трудового стажа, в ПФР в 2021 году надо перечислить 34 445 рублей.

Обязательных взносов в фонд ОМС не требуется – они уже включены в налог. Медицинскую помощь ИП на НПД имеет право получать в полном объеме.

Какие налоги платит ИП на НПД

Ставка налогообложения зависит от заказчиков:

при работе с юрлицами она равна 6% от суммы заработка,

при оказании услуг физлицам – всего 4%.

Налог считается с доходов. Уменьшать доходы на расходы нельзя.

Закон освобождает ИП на новом спецрежиме от:

Уплаты налога на доходы физических лиц (т. е. уплаты НДФЛ) с тех доходов, которые облагаются НПД.

Статуса плательщика НДС (налога на добавленную стоимость), за исключением НДС при ввозе товаров на территорию России.

Если у предпринимателя не было дохода в течение налогового периода, он не платит никакие обязательные, фиксированные или минимальные платежи. То есть, нет дохода – нет налога. А сумма налога 100 рублей и менее переносится в следующий расчетный налоговый период.

Рассчитывать налог самостоятельно ИП нет необходимости – все делается автоматически в приложении «Мой налог» от ФНС России. Уплата НПД осуществляется там же – ручным вводом данных или с помощью подключенного ежемесячного автоплатежа.

НПД оплачивается каждый месяц не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Первый налоговый период считается со дня регистрации и до конца следующего месяца.

Например, при постановке на учет в январе уведомление о начисленном налоге первый раз поступит до 12 марта, а оплата должна пройти до 25 марта.

Налоговый вычет

После регистрации в качестве плательщика НПД, ИП сразу предоставляется единоразовый налоговый вычет в размере 10 тысяч рублей. Этими деньгами ежемесячно гасится часть начисленного налога (нужный процент приложение рассчитывает автоматически), то есть налоговая ставка с доходов от физлиц, уменьшается на 1% (3% вместо 4%), а с доходов от юрлиц – на 2% (4% вместо 6%).

Например, доход ИП за месяц – 10 000 рублей и получен полностью от физических лиц. Значит, налог при ставке 4% составит 400 рублей. Но благодаря бонусу он составит только 300 рублей (3%) – 100 рублей автоматически погасится из бонуса и при этом остаток бонуса уменьшится до 9 900 рублей. При доходе, полученном только от юрлиц, налог вместо 600 рублей (6%) составит 400 рублей (4%), остаток уменьшится до 9 800 рублей.

Если, например, 6 000 рублей получены от физлиц, а 4 000 рублей от юрлиц, то расчет налога при использовании бонуса такой: берутся 3% от 6 000 рублей (180 рублей вместо 240) и 4% от 4 000 рублей (160 рублей также вместо 240). Вместо 480 рублей ИП заплатит 340 рублей, а остаток бонуса уменьшится на 140 рублей и составит 9 860 рублей.

Как только бонус будет полностью потрачен, налоговые ставки вернутся к стандартным – 4% и 6%.

Отчетность ИП на НПД

В рамках эксперимента по применению специального налогового ИП на НПД, как и самозанятые физлица, освобождены от подачи налоговых деклараций в ФНС. Налоговая самостоятельно исчисляет налог на основании сформированных чеков самозанятого.

Расчет ИП на НПД с заказчиками

ИП на НПД не нужна онлайн-касса. Все свои продажи они проводят через приложение «Мой налог» – на каждую продажу обязательно в момент расчета оформляется электронный чек, который пересылается заказчику.

Оплата за услуги может быть получена как наличным, так и безналичным способом. Главное – отражать все полученные доходы в момент расчета. В ряде случаев закон (ч. 3 ст. 14 ФЗ-422) закон разрешает это делать спустя некоторое время, но не позднее 9-го числа месяца, следующего за расчетным (например, при доходах, поступивших банковским переводом на расчетный счет).

При поступлении денег в иностранной валюте, согласно налоговому кодексу их надо пересчитать по курсу ЦБ РФ на день получения, и указать в кассовом чеке рубли.

ИП на НПД могут принимать деньги четырьмя способами:

на карту физлица;

на электронный кошелек;

на расчетный счет переводом или через эквайринг (если расчетный счет уже есть, надо поинтересоваться у банка, работает ли счет с ИП на НПД).

Статус плательщика НПД уменьшает для ИП налоговое бремя, избавляет от сдачи отчетности и применения кассы. Если вы являетесь самозанятым физлицом и планируете получить статус ИП, то разобраться в вопросе как зарегистрировать ИП вам поможет наша статья.

Когда ИП потребуется онлайн-касса

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает под НПД, ему тоже нужно будет внести коррективы в работу.

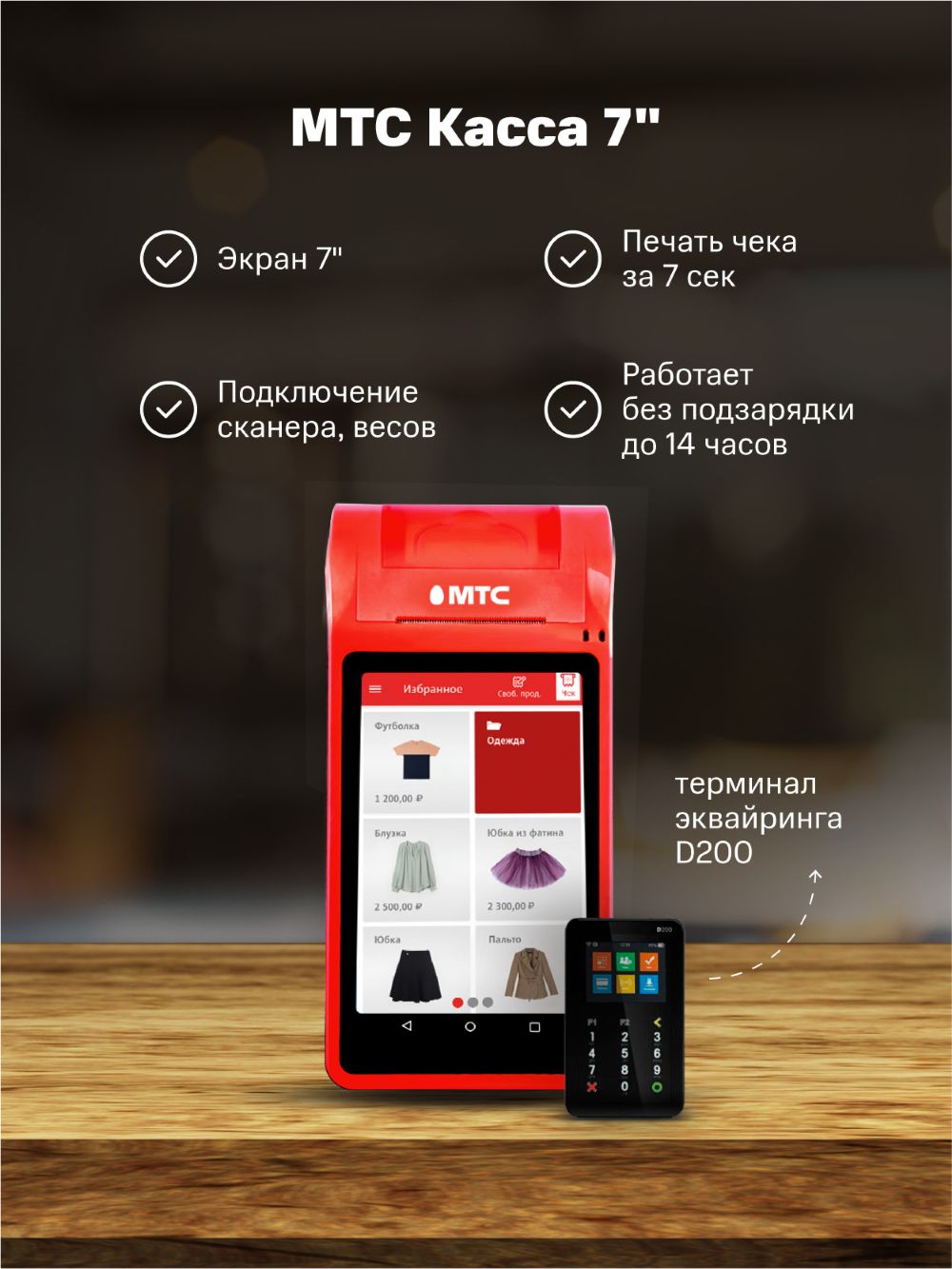

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т. д.

МТС Касса предлагает большой выбор моделей. Купить оборудование можно сразу или воспользоваться предложениями по рассрочке и аренде.

Может ли самозанятый открыть шиномонтаж (автосервис)? Как стать самозанятым? Налоги и взносы, плюсы и минусы самозанятости. Онлайн-консультация специалиста.

Статус самозанятого лица с каждым месяцем набирает популярность, а в Сети увеличивается интерес к таким запросам как «может ли самозанятый открыть шиномонтаж с нуля» и «может ли быть самозанятым автослесарь без ИП и ООО». Статус самозанятого выбирают специалисты разных профессий, однако в законе предусмотрены значительные ограничения по видам деятельности самозанятых граждан. Может ли самозанятый гражданин открыть автосервис – читайте ниже.

Кто такие «самозанятые»?

Под самозанятостью понимается форма занятости, при которой гражданин получает доход от деятельности по реализации произведённых им услуг, товаров либо работ, при осуществлении которой не имеет работодателя и наёмных сотрудников.

Обзорную статью экспертов портала о самозанятости и особенностях ведения деятельности в качестве самозанятого лица читайте по ссылке.

Может ли владелец автосервиса быть самозанятым?

Ограничения, связанные с деятельностью самозанятых лиц, зафиксированы в Федеральном законе от 27 ноября 2018 года № 422-ФЗ. Среди прочего, самозанятые не вправе заниматься перепродажей товаров, продавать подакцизные товары и оказывать услуги по договору комиссии, поручения либо агентскому договору. При этом в законе о самозанятых не предусмотрено прямых ограничений для оказания услуг автосервиса (шиномонтажа).

Владелец автосервиса (автослесарь) может зарегистрироваться в качестве самозанятого гражданина и уплачивать налог на профессиональный доход (НПД). При этом нужно помнить, самозанятые не имеют работодателя и не привлекают для своей деятельности наёмных работников по трудовым договорам.

Какие налоги и взносы платят самозанятые? В чём плюсы и минусы статуса самозанятого и не выгоднее ли быть ИП? Как зарегистрироваться в качестве самозанятого? Ответы на эти и другие вопросы читайте ниже.

Налоги и взносы при самозанятости

Для самозанятых установлены две налоговые ставки: 4% при расчетах с физлицами и 6% — с юридическими лицами и индивидуальными предпринимателями. Самозанятый не обязан вести какую-то специальную отчётность, а начисление налога на профессиональный доход и его уплата происходит автоматически через мобильное приложение «Мой налог».

Статью экспертов портала о мобильном приложении для самозанятых «Мой налог» читайте по ссылке.

Платить страховые взносы самозанятые граждане не должны, но могут по своему желанию. Согласно постановлению Правительства РФ от 19 февраля 2019 года №160, период уплаты взносов засчитывается в страховой стаж при последующем определении пенсии.

Обзорную статью экспертов портала о налогах и взносах самозанятых граждан читайте по ссылке.

Плюсы и минусы самозанятости для владельца автосервиса

Статус самозанятого лица позволяет легально заниматься любимым делом. Основные плюсы регистрации в качестве самозанятого: регистрация и снятие с учёта в режиме онлайн за 10-15 минут, никаких деклараций, законность деятельности и низкий налог, который уплачивается лишь при наличии дохода.

Несмотря на явные плюсы самозанятости, стоит отметить и определённые недостатки: запрет нанимать сотрудников по трудовому договору, ограничение по доходам не более 2,4 млн. рублей/год и минимальная пенсия в преклонном возрасте.

Статью экспертов портала о плюсах и минусах самозанятости читайте по ссылке.

Несмотря на отдельные минусы, регистрация в качестве самозанятого гражданина это отличный вариант для тех, кто хочет работать в рамках закона, не опасаясь быть привлечённым к ответственности за незаконное предпринимательство, но опасается регулярной уплаты страховых взносов, сложностей налогового и бухгалтерского учёта либо обязанности иметь кассовый аппарат. Самозанятые лица полностью освобождены от этих нюансов ведения бизнеса.

- через мобильное приложение ФНС России «Мой налог» (доступно в App Store и Google Play);

- через веб-кабинет «Мой налог» на сайте ФНС России;

- через уполномоченный банк (через мобильное приложение или онлайн-банк).

Статью экспертов портала о вариантах регистрации самозанятых с пошаговой инструкцией читайте по ссылке.

Надо ли регистрироваться самозанятым? Что лучше самозанятость или ИП? Многое зависит от региона РФ, масштабов вашей деятельности, стабильности дохода и прочих параметров – для каждого конкретного случая ответ будет свой.

Если у вас остались вопросы по регистрации и нюансам ведения деятельности в качестве самозанятого гражданина, то обратитесь за консультацией к специалисту.

Авторы: Татьяна Князева, Григорий Черепанов

Фото: avtoritetkhv, autotop_service, Brett_Hondow, geralt, Pexels / Pixabay

Остались вопросы? Каждая ситуация индивидуальна – для решения именно вашей проблемы позвоните по телефону 8 (800) 333-94-83 (доб. 155) или заполните форму ниже и юристы бесплатно проконсультируют вас.

Внимание! Юристы НЕ консультируют по справочным вопросам (кто такой самозанятый гражданин, как скачать приложение для самозанятых и т. п.).

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

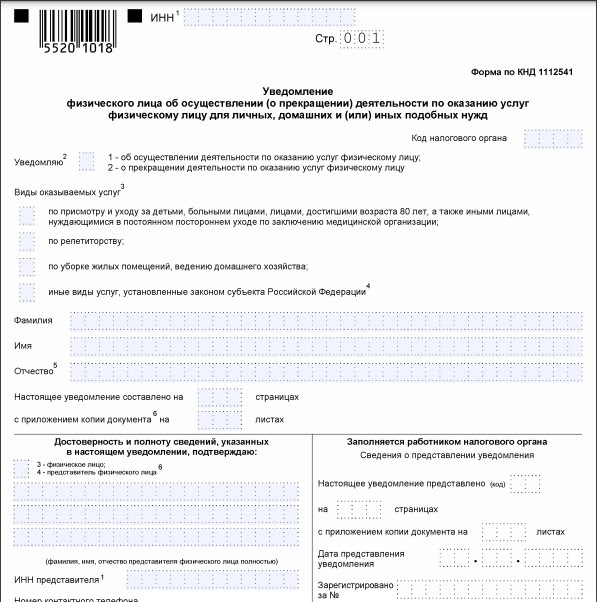

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

На 20 марта 2021 года в России зарегистрировано более 2-х млн самозанятых. «Из тени» начали выходить сантехники, автомеханики, электрики, мастера маникюра, косметологи и люди других профессий. Для чего микробизнесмены оформляют новый статус, от каких проблем он избавляет, а какие создаёт, разбираемся в материале.

Зачем это людям?

Примеров так называемой «охоты» ФНС в соцсетях на кондитеров, мастеров маникюра, сантехников и других незарегистрированных предпринимателей — масса. Если повезет, то выявленный «нелегал» получает только предупреждение и требование оформиться по букве закона, в худшем — ФНС самостоятельно проведет расчет налогооблагаемой базы и налогов и выставит их к уплате, добавив еще и штрафы за незаконное предпринимательство.

Раньше многие не решались зарегистрировать свой бизнес официально, потому что, как индивидуальным предпринимателям (ИП), им, при нестабильном и скромном доходе, пришлось бы платить фиксированные взносы.

С введением специального налогового режима для самозанятых у фрилансеров появилась возможность работать без страха перед неожиданными проверками и серьезно сэкономить. Применение налога на профессиональный доход (НПД) не предполагает покупку онлайн-кассы, и здесь низкие налоговые ставки. Воспользоваться НПД могут как обычные граждане, так и ИП.

Кто может стать самозанятым-гражданином, а кто самозанятым-ИП

Для начала об обычных физлицах. Они могут стать самозанятыми, если:

- Ведут деятельность на территории РФ. Кроме граждан России применять НПД могут также граждане Беларуси, Армении, Казахстана и Киргизии;

- Их доход не превышает 2,4 млн в год. Доход считается кассовым методом, т.е. по фактически поступившей оплате. Например, если в 2021 году вы заработаете 2 350 000 и выполните в декабре услуги еще на 100 000 рублей и даже выдадите заказчику акт, но получите оплату уже в 2022 году, то уложитесь в лимит;

- Не занимаются такими видами деятельности как: перепродажа товаров, продажа имущественных прав, добыча и (или) реализация полезных ископаемых, посредническая деятельность (действие в интересах другого лица, например, на основе агентского договора, за исключением услуг по курьерской доставке или приему/передаче платежей в интересах третьих лиц, если курьер использует кассу продавца или тот сам пробил чек), сдача в аренду нежилой недвижимости;

- У них нет работников.

Уточним, что самозанятый не имеет права продавать товары, ранее приобретенные для перепродажи, а вот те, что он изготовил сам (например, мебель, одежду, бижутерию и т.п.) продавать может. Главное, чтобы такие товары не подпадали под обязательную маркировку или акцизы. Но и здесь есть выход — можно продавать не готовые вещи, а выполненные на заказ.

К примеру, сшить платье и выставить его для продажи на сайте самозанятому запрещено, потому что тогда придется наносить на товары маркировку. Если же заказчики делают индивидуальные заказы на пошив, то самозанятый может заниматься этой деятельностью и ничего не нарушает.

Если вы не можете точно определить подходит ли ваша деятельность под самозанятость, можете запросить разъяснения в своей налоговой инспекции и руководствоваться ими.

Как физлицу стать самозанятым

Тут все просто — достаточно зарегистрироваться через мобильное приложение , банк-партнер или через личный кабинет «Мой налог» на сайте ФНС.

Как ИП перейти в самозанятые

Что касается ИП, то к ним применяются те же самые ограничения, что и для обычных физлиц. Дополнительно — ИП не может применять никаких других режимов (патент, упрощенная или общая система), кроме самозанятости.

Если вы только регистрируетесь в качестве индивидуального предпринимателя, то сразу не сможете выбрать налоговый режим для самозанятых:

Шаг 1. Сначала вы ждете, когда вас зарегистрируют в качестве ИП и в течение 30 дней с даты в свидетельстве о регистрации уже можете перейти на НПД.

Шаг 2. Скачайте приложение «Мой налог» и пройдите в нем регистрацию (это можно сделать также с помощью банков-партнеров, все крупные банки предлагают такую услугу). Вот и все — вы ИП-самозанятый.

Если вы действующий предприниматель, то необходимо отказаться сначала от других режимов налогообложения (кроме ОСНО, если применяете общую систему, никаких заявлений писать не нужно).

Если при регистрации вы подавали заявление о переходе упрощенную систему (УСН), то нужно писать заявление на ее отмену по форме 26.2-8.

Переходили на ЕСХН − заполняйте и отправляйте в ФНС бланк 26.1-7.

Если применяете патент, придется подождать, пока его действие закончится или досрочно отказаться от патента, отправив в ФНС форму 26.5-4.

НПД подойдет предпринимателям-одиночкам, если у вас есть работники, то использовать режим самозанятости не получится.

В чем плюсы самозанятости для граждан и ИП:

- Простая регистрация ;

- Официальный доход , который можно подтвердить справкой (ее легко получить за несколько секунд в электронном виде через приложение). Пригодится для кредита в банке или получения пособий. К примеру, для получения пособий на детей от 3 до 7 лет нужно подтвердить свой доход;

- Отсутствие претензий о нелегальности бизнеса со стороны ФНС и других контролирующих органов.

- Низкая налоговая ставка — 6% при работе с юрлицами и ИП, 4% при работе с физлицами. Это гораздо ниже, чем 13% НДФЛ, которые пришлось бы заплатить с тех же доходов обычному физлицу. Налоговая база — фактический доход. Если его нет, то налог не уплачивается;

- Льготы — самозанятому предоставляется бонус в сумме 10000 рублей, за его счет можно уменьшать налог к уплате на 1% от налогооблагаемой базы, пока бонус не будет исчерпан.

К примеру, сумма налоговой базы составила — 200000 рублей, НПД по ставке 6% — 12000 рублей. 1% = 2000 (200000*1%) рублей, значит к уплате будет — 10000 (12000-2000), а сумма оставшегося бонуса — 8000 (10000-2000).

- Не нужна онлайн-касса. До 1 июля для ряда ИП сохраняется освобождение от применения ККТ. Но июль уже не за горами. Скоро эта преференция закончится и нужно будет приобрести онлайн-кассу и пробивать по ней чеки. Самозанятым она не нужна, чеки формируются в приложении в смартфоне.

- Не придется платить фиксированные взносы. Самозанятые правда могут уплачивать добровольные взносы в ПФР , чтобы засчитывать время работы в качестве самозанятого в страховой стаж. ИП также может (в отличие от самозанятых-физлиц) уплачивать добровольные взносы в ФСС и получать выплаты по больничным и иные социальные пособия.

- Не нужно сдавать налоговую отчетность , вести книгу учета доходов и другие бухгалтерские и налоговые документы и регистры.

Есть ли минусы у самозанятости?

Первый минус — в ограничении суммы дохода (2,4 млн в год, это примерно 200 тысяч в месяц). На сайте РОИ появилась информация об инициативе , призывающей сохранять статус самозанятым даже при превышении суммы дохода, при условии повышения ставки налога. Возможно она найдет отклик у плательщиков НПД и будет рассмотрена уже на федеральном уровне.

Запрет на найм сотрудников тоже ограничивает возможности самозанятого. К примеру, ИП применяет НПД и продает изготовленные им лично кондитерские изделия. Заказов становится все больше и предпринимателю нужен помощник, но нанять его он не сможет, ведь тогда он утратит право на НПД.

Можно попробовать выйти из ситуации — заключить договор подряда с таким же самозанятым. Но тогда есть риск, что подобные отношения переквалифицируют в трудовые и заставят ИП заплатить НДФЛ и взносы за сотрудника, а также пересчитают налоги от дохода уже по ставке 13%, а то и НДС еще насчитают.

Когда самозанятому обязательно понадобится статус ИП

В ряде случаев недостаточно быть просто самозанятым плательщиком НПД. Необходимо иметь еще и статус ИП. Связано это прежде всего с видом деятельности.

Есть виды деятельности, требующие специальных разрешений, которые априори выдаются только предпринимателям.

Согласно статье 2 закона № 422-ФЗ, физлица при применении НПД вправе вести деятельность без госрегистрации в качестве ИП , при условии, что такой регистрации не требуется по законодательству , регулирующему соответствующий вид деятельности.

Например, это относится к такси. Дело в том, что разрешение на деятельность по перевозке пассажиров обычным физлицам не выдается. Поэтому самозанятому таксисту надо быть ИП на НПД.

Причем не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Примеры: монтаж пожарной сигнализации, медицинские услуги (например, лечебный массаж). А вот получать лицензию на обучение, если этими услугами занят лично ИП, не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

Если самозанятый хочет принимать от клиентов оплату по картам , то ему необходимо иметь терминал эквайринга и расчетный счет. Открыть счет и заключить с банком договор эквайринга может только ИП. При этом самозанятый (и физлицо и ИП) может принимать оплату банковским переводом. Например, клиент может оплатить услуг через приложение банка по реквизитам или привычным способом — с карты на карту. Главное — все поступления отражать в приложении «Мой налог».

В ряде случаев самозанятый-физлицо может получить отказ в предоставлении услуг . К примеру, захочет арендовать кабинет в офисном здании у организации, которая работает только с юрлицами и ИП по безналичному расчету. Если ООО заключит с самозанятым-физлицом договор аренды и будет получать от него оплату (не важно банковским переводом, наличными или как-то еще), то компании придется приобрести онлайн-кассу. Делать это ради одного клиента она вряд ли станет.

Если у самозанятого-физлица уровень доходабалансирует на грани лимита в 2,4 млн , то стоит подстраховаться и получить статус ИП . Так, при превышении суммы, вы оперативно поменяете систему налогообложения, например, на УСН 6% от дохода. В противном случае, при потере статуса самозанятого, задержке с регистрацией в качестве ИП, продолжая работать, вы рискуете получить обвинение в незаконной предпринимательской деятельности и штрафы:

- 10 тысяч рублей — если затянули с подачей заявления на регистрацию (ст. 116 п. 1 НК РФ);

- от 500 до 2 тысяч рублей — административный штраф за деятельность без регистрации в качестве ИП (ст. 14.1 п. 1 КоАП).

Когда самозанятому потребуется онлайн-касса

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Причем не обязательно касса потребуется только при получении оплаты от физических лиц. Если ИП или представитель организации захочет рассчитаться картой (не важно корпоративной или нет) или наличными, то придется выбить чек.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает по НПД, ему тоже нужно будет внести коррективы в работу.

О том, каким ИП положена отсрочка по онлайн-кассам мы рассказывали в прошлой статье .

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т.д.

МТС Касса предлагает большой выбор моделей и сервисов, купить оборудование можно сразу или воспользоваться предложениями по рассрочке и аренде. До 31 мая 2021 года действует акция — первые два месяца аренды за полцены .

Подумайте об экономии на эквайринге. В МТС Кассу встроен функционал по приему безналичных платежей без терминала (через систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего — 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

Давайте посмотрим на самые популярные модели МТС Касс.

МТС Касса 5А — модель подойдет тем, кто постоянно передвигается — мастерам по вызову, курьерам, экспедиторам и т.д. В этот аппарат встроен эквайринг, поэтому вы сможете не только пробивать на ней чеки при получении наличных, но и получать оплату по картам.

МТС Касса 5 — аналогичная модель, но без бонуса в виде эквайринга (терминал можно подключать отдельно через bluetooth).

МТС Касса 7 — она подойдет для стационарной работы, например для салона красоты. Принимать оплату по картам можно также через внешний терминал, например МТС Эквайринг D200 .

Для удобства пользователей предусмотрена товароучетная система, которая встроена в кассу (точно нужна тем, кто работает с маркированными товарами)

Если у вас интернет-магазин и вы хотите получать платежи прямо с сайта, то вам подойдет облачная онлайн-касса .

Шиномонтаж как бизнес - это минимум вложений, простота организации, быстрая окупаемость, а главное - стабильно высокий спрос из-за постоянного роста числа автомобилей. Выясняем, что нужно для старта.

Какой формат шиномонтажа выбрать

В настоящее время есть два варианта открытия шиномонтажного бизнеса – мобильный и стационарный. В первую очередь необходимо определиться, в каком сегменте мы хотим работать.

Если стационарный шиномонтаж всем давно известен и обычно представляет собой небольшое помещение со стационарно установленным оборудованием для ремонта и замены автомобильных шин, то мобильный шиномонтаж представляет собой специально оборудованный автомобиль, оказывающий выездные услуги по всем видам шиномонтажных работ, как правило, круглосуточно.

Оба варианта открытия шиномонтажа имеют свой спрос. Мобильный шиномонтаж, конечно, развивается более быстрыми темпами, так как предоставляет больше удобств клиенту, но и его услуги стоят несколько дороже. К недостаткам мобильного шиномонтажа, прежде всего, относят более низкое качество оказываемых услуг, за счет того, что мобильное оборудование сложнее откалибровать. В дальнейшем баланс между количеством мобильных и стационарных шиномонтажных станций выровняется, мобильный шиномонтаж будет преимущественно использоваться в случае поломок на дорогах и других чрезвычайных ситуациях, а стационарные станции - для плановой замены шин.

Какое оборудование нужно для шиномонтажа

Для обеспечения производства необходимо закупить оборудование. Приблизительный перечень оборудования приведен в таблице ниже. Объем вложений, необходимых для приобретения оборудования составляет 357 000 рублей.

Перечень оборудования шиномонтажа

Общая стоимость, руб.

Доставка, монтаж, подключение

Если нет подключения к электросетям, то потребуется генератор, но этот вариант нежелателен, так как стоимость расходов на обеспечение энергией будет значительна.

Для мобильного шиномонтажа нужен примерно тот же перечень оборудования, но дополнительно понадобится автомобиль с грузовым отсеком, желательно не менее 15 м. Стоимость такого автомобиля, конечно, значительна. Подойдут, например, микроавтобусы Mercedes Sprinter, Iveco Daily или PEUGEOT Boxer.

Свой тренинговый центр за 55 000 руб. Можно вести бизнес онлайн!

В стоимость входят комплект материалов для очного проведения всех программ + 2 дня живого обучения онлайн. Бессрочное право проведения 10 программ. Никаких дополнительных отчислений и платежей. Запуск за 2 дня.

Количество производителей оборудования для шиномонтажа очень велико. Стоимость комплекта оборудования начинается от 150 тысяч рублей. Это, конечно, самое дешевое и не самое качественное оборудование. Качественный комплект обойдется в 300 – 400 тысяч рублей.

Какие есть требования к помещению шиномонтажа

Коротко остановимся на вопросе характеристик помещения для стационарного шиномонтажа.

Наиболее существенным вопросом при организации мастерской является поиск подходящего участка. Важно выбрать удобное расположение, поскольку от этого зависит прибыльность бизнеса. Наиболее привлекательными участками для шиномонтажной мастерской являются те, что находятся в зоне высокого, но медленного трафика. Это могут быть:

парковки мегакомплексов, торговых центров;

автостоянки и гаражи;

площади на въезде в спальные районы;

оживленные городские улицы;

Наиболее подходящим участком считается площадь за светофором. В ожидании зеленого сигнала водитель может рассмотреть окрестность и заметить рекламную вывеску или указатель, ведущий к мастерской.

При выборе местоположения следует обратить внимание на наличие конкурентов поблизости. Это позволит оценить уровень потребительского спроса и принять решение о выборе участка. Здание шиномонтажной мастерской, должно хорошо проглядываться с дороги и иметь удобный подъезд.

Помимо характеристик участка, необходимо учитывать помещение, в котором будет располагаться мастерская со всем оборудованием. Для обычной мастерской будет достаточно площади от 30 кв.м. Для этого подойдут любые нежилые постройки: гаражные боксы, ангары и т.д.

В настоящее время на рынке представлены уже готовые модульные решения для шиномонтажной мастерской. Их стоимость начинается от 250 тысяч рублей. Как правило, такое решение дешевле постройки строения из традиционных материалов. Что особенно удобно, что такие павильоны уже оснащены всем необходимым – от окон и дверей до электрической проводки. Предусмотрена достаточная теплоизоляция помещений.

Требования к помещению:

наличие вентиляции, водопровода, отопления и хотя бы одного окна;

отдельное помещение (т.е. вне жилых домов и зданий общественного пользования);

отделка полов и стен влагостойкими и взрывобезопасными материалами;

взрывобезопасные светильники и приборы;

наличие санузла и душевой кабины для персонала.

Оптимально, если будет предусмотрена небольшая комната ожидания для клиентов. Отдельно особое внимание необходимо уделить качеству напольного покрытия, так как оборудование шиномонтажной мастерской весит достаточно много и полы должны выдерживать значительные нагрузки.

Персонал шиномонтажа

Для круглосуточной работы шиномонтажа, которая необходима, особенно в высокий период спроса на услуги, требуется две бригады по два человека. Один из главных плюсов этого бизнеса в том, что заниматься им может практически кто угодно, а специальных знаний не требуется. Образование средне-техническое или высшее по профилю, наличие опыта ремонта автомобилей, навыки шиномонтажа. На одном монтажном посту может работать один человек. Тем не менее, это не означает, что никаких требований к работникам не имеется вовсе. Клиенты нарабатываются честной и качественной работой.

Средняя заработная плата работников шиномонтажа составляет порядка 40 тысяч рублей, но все зависит от региона. Самые высокие зарплаты в Москве и Подмосковье, а также в северных регионах страны, где зарплата рабочего шиномонтажа может превышать 60 тысяч рублей.

Сколько зарабатывают шиномонтажные мастерские

Стоимость услуг по замене шин в небольших городах начинается от 500 рублей, в городах-миллионниках - от 700-800 рублей, в Москве - от 1000-1500 рублей. Выручка шиномонтажных мастерских сильно зависит от сезонности, поэтому средней выручки здесь не бывает. Пик продаж приходится на весну и осень – время перехода с зимней резины на летнюю и наоборот. Начало высокого сезона продаж для шиномонтажа сезона на юге страны приходится на март и ноябрь, в северных же регионах весенний сезон стартует немного позже, а осенний раньше. В это время загрузка шиномонтажных мастерских такова, что они работают круглосуточно в очень напряженном режиме. В межсезонье некоторые шиномонтажные мастерские закрываются.

Выручка шиномонтажной мастерской также сильно связана с ее расположением. В сезон шиномонтаж приносит порядка 25-30 тысяч рублей в сутки. Максимальные объемы продаж приходятся на ноябрь-декабрь и март-апрель, так как в это время автомобилисты меняют резину. За период пиковых продаж выручка одной мастерской может составить до 800 тысяч рублей в месяц с ежедневным обслуживанием 15-25 автомобилей. Однако в другие месяцы спрос может резко сокращаться до 4-5 клиентов в день и выручки около 75-150 тысяч рублей. По сути, такие цифры говорят о том, что в низкий сезон шиномонтаж работает на грани безубыточности, а прибыль генерируется в высокий сезон.

Основной статьей расходов шиномонтажной мастерской является заработная плата и обязательные отчисления с нее. К числу прочих основных затрат относят: аренду земельного участка, расходы на материалы для ремонта и комплектующие, расходы на коммунальные услуги.

Что касается сроков окупаемости шиномонтажной мастерской, то он составляет от одного до двух лет. В основном, величина срока окупаемости зависит от суммы расходов на оборудование и правильности выбранного местоположения мастерской, которая во многом определяет размер ее выручки. По оценкам специалистов, рентабельность шиномонтажных мастерских составляет 35-40 %

Где лучше всего открывать шиномонтаж

Для обеспечения эффективной работы шиномонтажной мастерской очень важно правильно выбрать ее расположение. Прежде всего, желателен хороший транспортный поток, который проходит вблизи шиномонтажной мастерской. Оптимально выбирать место вблизи крупных проспектов, заправочных станций или крупных автостоянок. Такой выбор поможет вам снизить негативные влияния такого фактора, как сезонность, так как вы будете всегда на виду. Нежелательно располагать шиномонтаж рядом с конкурентами. Как правило, удачные места для расположения шиномонтажа пустуют редко, но варианты расположения новой мастерской всегда можно найти.

Некоторые эксперты указывают, что расположение вблизи гаражных кооперативов – это плюс для шиномонтажной мастерской, так как кооператив генерирует транспортный поток, другие эксперты считают, что это минус, так как владельцы гаражей часто меняют резину вместе с дисками самостоятельно. На наш взгляд, наличие гаражного кооператива скорее плюс, так как среди автовладельцев становится все больше женщин, которым физически тяжело заменить резину, и молодежи, которая привыкла платить за подобные услуги. Женщины и молодежь, как считают владельцы мастерских, являются лучшими клиентами.

Наличие рядом с мастерской спального района тоже может оказаться положительным фактором. Особенно уделите внимание новым многоэтажным жилым комплексам, жители которых могут испытывать недостаток в автосервисах. Оценить плотность конкурентов во многих российских городах сегодня можно с помощью картографических интернет-справочников вроде 2ГИС.

Юридические аспекты открытия шиномонтажа

Что касается организационной формы регистрации бизнеса, то рекомендуется выбрать ИП. Общество с ограниченной ответственностью стоит регистрировать для открытия шиномонтажной мастерской, только если предполагается несколько владельцев бизнеса. Однако, как правило, бизнес шиномонтажа не обеспечивает достаточно прибыли для того, чтобы быть интересным сразу нескольким владельцам.

Каких-либо особенных требований к шиномонтажам не предъявляется. Впрочем, если делать все, «как положено», затраты увеличатся разве что на оплату услуг специализированных фирм по вывозу и утилизации старых покрышек, которые многие автовладельцы после замены бросают на монтаже. Существуют строгие экологические нормы по утилизации старой авторезины, поэтому наличие такого договора продемонстрирует ваши благие намерения и законопослушность.

Работа шиномонтажной мастерской подходит под режим налогообложения в виде единого налога на вмененный доход (ЕНВД). ЕНВД является специальным режимом налогообложения, который доступен для отдельных видов деятельности, при этом налоговый учет ведется в упрощенном в виде, однако бухгалтерию вести все равно необходимо. Оптимально, в случае использования ЕНВД, для ведения бухгалтерского учета и расчета налогов привлечь специализированную аутсорсинговую бухгалтерскую компанию. Владелец шиномонтажной мастерской уплачивает налоги налог на вмененный доход, социальные отчисления и взносы в ПФР, а также налог на доходы физических лиц. При выборе единого налога организация освобождается от уплаты прочих налогов.

ЕНВД удобен еще и тем, что основании ст. 346.32 налогового кодекса РФ фирма может уменьшить сумму уплаты ЕНВД на сумму квартальных страховых взносов на обязательное пенсионное страхование, оплату больничных листов, обязательные платежи по социальному страхованию. В настоящий момент владельцы шиномонтажных мастерских могут полностью учитывать уплаченные фиксированные суммы в пенсионный фонд для уменьшения ЕНВД, только в случае, если у них нет наемных сотрудников, то есть вообще не платить ЕНВД. Индивидуальные предприниматели, использующие труд наемных сотрудников, могут уменьшать ЕНВД в пределах 50% суммы.

Основным кодом по новому справочнику ОКВЭД является 45.20 «Услуги по техническому обслуживанию и ремонту автотранспортных средств». Также, при наличии определенных видов деятельности, необходимо использовать дополнительно следующие коды: код ОКВЭД 45.20.1 «Техническое обслуживание и ремонт легковых автомобилей и легких грузовых автотранспортных», код ОКВЭД 45.20.2 «Техническое обслуживание и ремонт прочих автотранспортных средств», код ОКВЭД 45.20.3 «Мойка автотранспортных средств, полирование и предоставление аналогичных услуг».

Какие документы понадобятся для открытия шиномонтажной мастерской

Требования СЭС предполагают оформление следующих документов для открытия шиномонтажной мастерской:

программу производственного контроля;

заключение Роспотребнадзора на соответствие помещения нормам;

разрешение Роспотребнадзора на осуществление деятельности;

договоры на вывоз отходов, опасных веществ, дезинфекцию, стирку спецодежды.

Как рекламировать шиномонтаж

Наиболее эффективная реклама шиномонтажной мастерской как правило, является местной рекламой, которая распространяется вблизи самой мастерской. Эффективна раздача буклетов, реклама в лифтах и близлежащих точках обслуживания автомобилей, на которых нет своего шиномонтажа.

Не лишним будет зарегистрироваться на досках объявлений и в социальных сетях, однако такая реклама будет генерировать существенно меньше трафика. Будет отлично, если Вы предоставите клиентам возможность записи через интернет. На конструкторах сайтах есть готовые блоки, которые позволят легко организовать такую возможность для клиентов.

Как повысить прибыльность шиномонтажа

Важным моментом в организации бизнеса шиномонтажа является специализированное программное обеспечение, которое позволяет вести удобный учет его деятельности. Видов такого ПО достаточно много. Есть варианты установки такого программного обеспечения на компьютер или использования системы в «облаке». Дополнительно оно позволяет быстро регистрировать заказы, ограничивать доступ сотрудников только необходимыми финансовыми данными, позволяет легко учитывать доходы и расходы и построить эффективную систему мотивации персонала. Причем, для небольшой шиномонтажной мастерской можно найти даже бесплатным решением.

Стремясь повысить прибыльность бизнеса, многие шиномонтажные мастерские идут либо по пути открытия новых точек, либо по пути расширения сопутствующих услуг. К примеру, в связи с ростом “безгаражных” автомобилистов, некоторые шиномонтажи предлагают услуги по сезонному хранению резины. Другие начинают оказывать услуги по грузовому шиномонтажу, в которой меньше конкуренции, чем в легковом сегменте, третьи - добавляют к перечню услуг сервис мобильных мастерских и выездного монтажа. Последний вариант хоть и считается трендом, но такой конкуренции, как у стационарных шиномонтажей у него еще нет. Судите сами, из 475 фирм, оказывающих шиномонтажные услуги в Ростове-на-Дону, только 16 имеют услугу выездного монтажа (данные 2ГИС на сентябрь 2018 года). Также выигрывают те мастерские, где выполняют работы от прокатки и правки дисков до сложных ремонтов боковых порезов. Уровень жизни автомобилистов повышается, и они уже готовы заплатить больше, чтобы иметь возможность починить все в одном месте, не испачкавшись, ожидая за чашкой кофе в расположенном рядом кафе. Именно поэтому вариант совмещения шиномонтажа с мини-кафе встречается все чаще.

Если вы не очень хорошо понимаете бизнес шиномонтажных мастерских, то следует учесть вариант приобретения франшизы. Компании, которые предлагают франшизы шиномонтажных мастерских, предлагают готовые стандарты работы для сотрудников, учетные системы для контроля прохождения заказов, необходимое оборудование и комплектующие. Как правило, оплачивается вступительный взнос и периодические, ежемесячные или ежеквартальные платежи (роялти).

Читайте также: